巨大想象空间的万亿市场

结束一天的工作回到家中,已然毫无心思做饭,于是撕开一包预制酸菜鱼,酱料、酸菜、食材一股脑儿往水里一煮,没过十分钟,一顿丰盛的晚餐就完成了。

有人说,预制菜这一行当是近几年最大的新晋风口,可现实却是,几家欢喜几家愁。

就在最近,盒马、叮咚买菜、钱大妈等不少生鲜电商巨头集体搞副业,成立各自的预制菜品牌,盒马甚至准备打造“5000平预制菜门店”;而他们,可不是第一批跨界“卖菜”的。

早在去年8月,顺丰就推出预制菜行业供应链解决方案,全面布局预制菜;去年12月,格力斥资5000万正式进军预制菜;而在今年3月初,贵人鸟则花费一亿元成立金鹤(齐齐哈尔)预制菜产业园有限公司;还有美团、双汇、绝味等大厂,前赴后继入局。

大厂争锋预制菜的背后,是资本的暗潮涌动。

数据显示,2021-2022年上半年,预制菜领域共计发生40余起融资项目,就在今年4月,作为在家吃饭餐食解决方案的代表企业锅圈也开始冲刺港股上市。

可现实却没有表面上这么欣欣向荣,我们再来看看这一产业的侧面。

就在去年,陆正耀和趣店都想在预制菜的江湖上一展身手,铺天盖地宣布意向签约6000家门店的“舌尖英雄”和靠着一场直播卖出2.5亿的趣店预制菜,在今年,都成了昙花一现。陆正耀转战咖啡馆,趣店陷入亏损泥潭,预制菜的梦想破灭了。曾获千万投资的行业明星烹烹袋也自去年10月起停更官博,并于今年3月正式停产停销。就连“预制菜”第一股味知香都被爆出在2022全年关停加盟店183家。

一边资本还在跑步入场,一边是大牌的黯然收场。预制菜这一行当,赶上了大环境的红利,又正中年轻人懒人经济的福音。在城市效率提升后的今天,预制菜给了当代打工人一种既能享受厨房乐趣又节约时间的生活新方案。

预制菜,本质是个舶来品,以农、畜、禽、水产品为原料,配以各种辅料,经预加工而成的成品或半成品,可以分为即配、即烹、即热和即食食品。

1940年,预制菜在美国萌芽后,又在日本盛行,得益于日本的生活节奏和饮食习惯,预制菜在日本的普及率极高,数据显示,2021年,日本预制菜的渗透率已高达60%。而相比之下,中国预制菜起步较晚,初期受限于品类消费者认知不高、冷链技术不完善等原因发展缓慢,直至近几年才迎来快速发展。

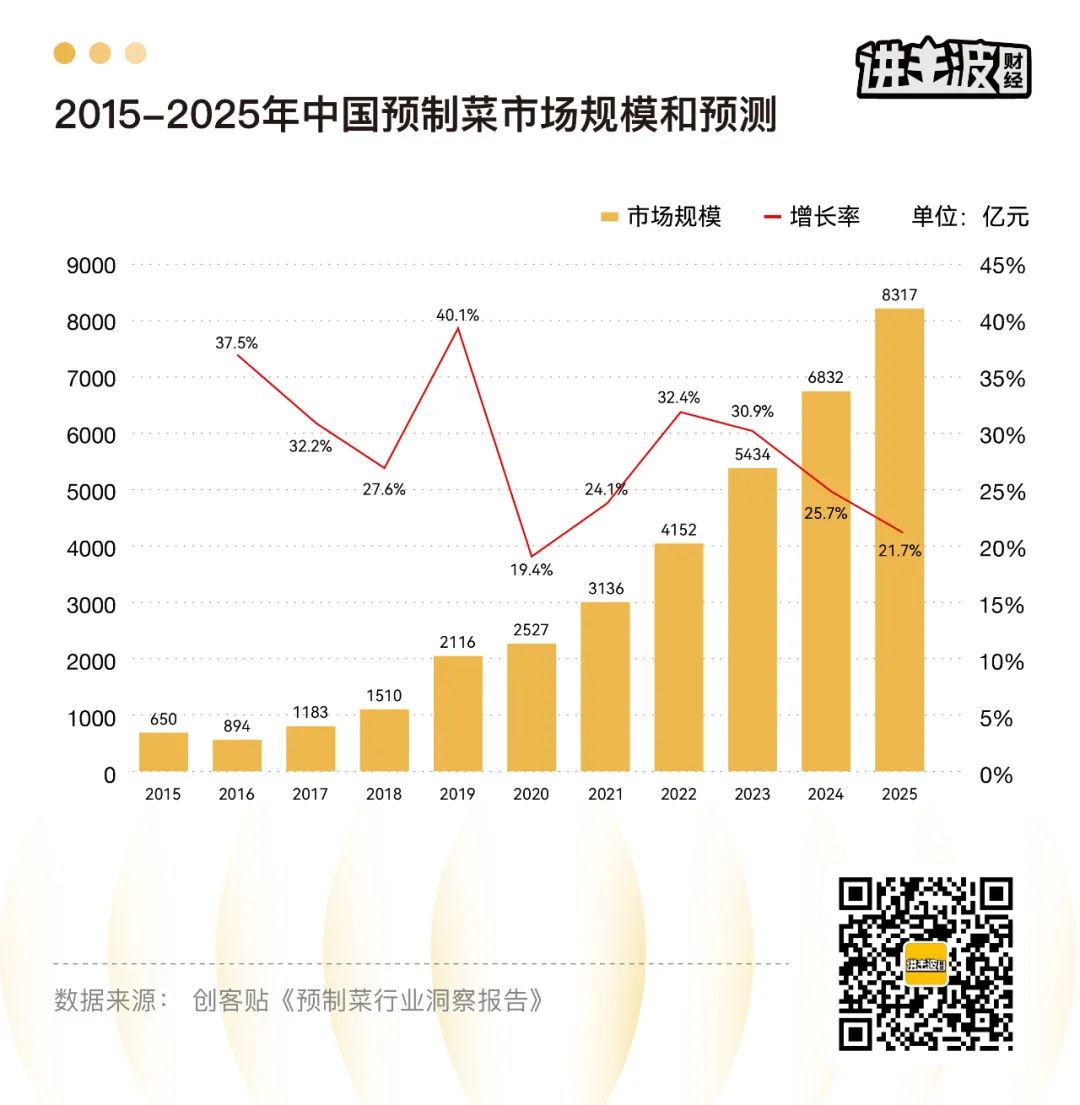

2022年中国预制菜行业市场规模为4152亿元,增长率为32.4%,而未来,预制菜行业市场规模有望进一步扩大。可以说,预制菜这一行业,正在向前狂奔的路上,有着巨大的想象空间,可如何拨开前路的迷雾,讲好专属于中国胃的故事,还得“步步为营”。

蓝海下的产业链格局

从90年代开始,随着肯德基、麦当劳等西式快餐店的进入,我国出现了第一批提供净菜的加工厂。进入2000年后,半成品菜的生产企业也逐渐增多,但由于各种限制,行业发展还不够成熟。

到了2014年,半成品菜行业在B端迎来了快速增长期。由于国人生活节奏加快,经济条件改善,餐饮行业面临用工难和成本高等问题。许多连锁餐饮企业开始使用中央厨房或外包厂商提供的预制菜料理包,以提升效率和标准化。

一直以来,我国的预制菜一直处于B端为主,C端为辅的大格局。2020年后,受到居家隔离、就地过年的影响,许多消费者无法外出就餐或买到新鲜食材,转而选择购买预制菜,在家中简单加工就能吃到美味佳肴。同时,冷冻和冷链技术的进步,为预制菜的保鲜和运输提供了必要的技术支持。

趁上时代的风后,预制菜彻底火了,各行各业都盯上了这块大蛋糕。单从产业链来说,预制菜上中下游关系密切,可每一环节的完美外衣下,都藏着暂时无法解决的内忧外患。

上游:价格受供需影响大

预制菜的上游通过提供高质量的原材料和辅料,支持着整个产业链的运转。农业企业凭借其在原材料领域的专业和渠道优势,在预制菜具有强大的竞争优势。然而,原材料的供应受到季节性变化、天气条件和市场需求波动等因素的影响,价格和供应稳定性堪忧。

比如,曾经的“预制菜第一股”味知香,2021年原材料成本占总成本90.93%。可见,味知香的利润水平很大程度上取决于对原材料成本的控制。而由于原材料价格波动较大,味知香的毛利率也受到影响,2021年上半年为24.4%,同比下滑了1.51%。

中游:市场饱和 竞争加剧

近年来,随着预制菜逐渐成为风口,行业入局者众多。

根据市场切入点的不同,主流的预制菜企业主要分为5大类:以新希望、国联水产为首的上游农牧水产企业;以味珍小梅园、味知香为首的专业预制菜企业;以安井食品、三全食品为首的传统速食食品企业;以叮咚、锅圈为首的零售型企业;以及西贝、海底捞为首的大型连锁餐饮企业。

市场饱和下,竞争进一步加剧。根据企查查数据,从2018年-2020年,预制菜相关企业的注册量整体呈上升趋势,而在2021年新增企业数量下降,增速放缓。

下游:消费者需求变动大

预制菜产业链的下游分为B端和C端,主要包括餐饮业、零售商和消费者。餐饮业属于B端,是预制菜的主要消费领域,它们通过采购和使用预制菜产品,提高菜品的制作效率和口感的稳定性。同时,像超市、便利店等零售商就是直面消费者的C端,新零售和电商直播平台也正促进C端消费新增长。

而消费者作为最终的使用者,通过购买和消费预制菜产品,享受便利、快捷的餐饮体验。他们对于预制菜的品质、口味和价格有着直接的影响力,也成为了市场需求的主要驱动力。

总的来说,尽管许多预制菜品牌受到资本的支持,但大多数还在初级发展期,在上中下游的各个环节都存在一些弱势。预制菜品牌护城河的建立,还需要很长一段时间。

看似暴利的困境

众多品牌的涌入引发市场的供需难题,预制菜市场正式进入市场出清阶段。

也正如书中《竞争战略》所说,在一个行业里,商家的竞争战略,本质上就是一种行业参与者的博弈。

过去一片祥和的火热增长不再,暗潮下的风浪也终于显现。

- 众口难调,口味复原程度低

预制菜需要在一定的温度和湿度下储存,以保持其新鲜度和安全性。然而,我国冷链物流体系还不够完善,预制菜的运输和销售过程都会影响预制菜的品质和口感。此外,不同地区、人群对于口味的偏好也不尽相同,这些因素都会影响消费者对于预制菜口味复原程度的主观评价。

- 经营成本高,烧钱模式难持续

新鲜,是保持预制菜风味的一大关键。《2022年中国预制菜行业发展趋势研究报告》显示,35.9%的消费者偏好保质期在7天内的预制菜,24.3%的消费者偏好保质期在3个月内的预制菜,偏好保质期在一年以上预制菜的消费者占比仅为1.3%。而想要保持食材的鲜活,防止变质、腐败、变味等问题,就需要使用冷链技术。

在我国冷链体系尚未完善,冷链设施和设备不足,导致冷链资源利用率低,运输和仓储能力有所欠缺。此外,由于国内冷链市场集中度不高,冷链设施和企业呈“东多西少”分布不均,并未形成规模化效应。再加上设备、能源、人力等高消耗,冷链物流的成本一直居高不下。据估计,我国冷链物流的运营成本约占产品销售额的20%-30%,而发达国家一般在10%左右。

- 入局者众多,同质化压力显现

正如上文所说,预制菜行业的发展吸引了各类企业的参与。据统计,截至2022年底,我国现存预制菜相关企业7.59万家。而由于预制菜的生产工艺相对简单,产品创新难度较大,导致同类产品之间的差异化程度较低,同质化现象严重。例如,爆款单品酸菜鱼,在市场上就有珍味小梅园、叮叮懒人菜、物满鲜等多个品牌入局,但各产品之间的形态和口味差别并不明显,竞争激烈。

- 标准化难题,食品安全隐患高

预制菜行业涉及多个环节,包括原材料采购、加工生产、包装储运、销售渠道等。流程多、标准化难,每个环节都可能存在着隐患。原材料采购环节的食材新鲜度、加工生产环节的生产卫生条件、包装储运环节包装材质和冷链设备质量以及销售渠道环节的产品信息录入。这些问题都可能在无意中导致预制菜变质,从而危害消费者的健康。

“飘洋过海”的生机

过去听过太多海外产品进军国内的故事,比萨、烘焙、汉堡这类舶来品,他们都在试图找到属于中国胃的新故事。

比如比萨借鉴国外的品牌管理、产品标准化的同时,也根据中国消费者的口味和喜好,推出更多符合中国特色的比萨口味,如川味、麻辣等;还开发了许多适合不同场合和人群的比萨产品,如个人比萨、迷你比萨、甜品比萨等。

汉堡在中国的发展通过借鉴国外的连锁经营、品牌形象等,提高企业竞争力和影响力的同时,也根据中国消费者的饮食习惯,推出更多符合中国特色的汉堡产品,如中式汉堡、素食汉堡、早餐汉堡等。

对比预制菜发展更为成熟的邻国日本,我国预制菜的发展路径与其极其相似,可以说,我们走的正是日本曾走过的路。

1955-1975年,日本经济迅速复苏,人口增长并且人均收入提高,这为餐饮市场带来了蓬勃发展的机遇。同时,随着冷链配套设施的完善和冰箱等家电的普及,冷冻食品行业也迎来了快速发展的良机。

1976-1995年,日本经济高速增长,人们的生活节奏加快,这导致B端外食行业迅速扩大规模。为了满足餐饮企业标准化、连锁化和降本增效的需求,半成品菜的需求也显著增长。半成品菜主要通过中央厨房或工厂加工后配送到各门店,顾客只需进行简单的加热或烹饪即可享用。

而从1996年到今天,日本的预制菜行业已然进入成熟期,行业增速放缓,但依旧呈上升趋势。日本社会结构的巨大变化,出生率下降,老年人口增多,同时单身和双收入家庭也越来越多,促进了C端即食食品的需求。即食食品在品类上也更加丰富多样,涵盖了各种汤类、沙拉类、寿司类等,更注重营养均衡和健康安全。

可以说,日本预制菜行业经历了从冷冻食品到料理包再到即食食品的演变,从B端到C端的渗透过程,以及从单一品类到多元品类的创新过程。相比中国,日本的预制菜行业集中度更高,主要是由于国土面积较小导致的冷链覆盖率更高以及食品种类较少,造成的制作工艺简单。

而现在的中国预制菜,就犹如七八十年代的日本,在B端发展成熟后,由于社会结构的变化、消费升级叠加疫情催化,C端需求激增。

当中国的市场与海外的经验碰撞,我们看到的是这一产业新的侧面。

- 线上渠道强势化

预制菜的主要购买群体是年轻人、单身人士、没空做饭的双收入家庭等,他们更注重食品的便利性、多样性和健康性,对他们来说,比起去线下门店反而更愿意选择更省力的线上下单。

日本预制菜线上渠道的发展相对较晚,但近年来呈现快速增长的趋势。据日本冷冻食品协会,2020年日本预制菜线上渠道的销售额为1.3万亿日元,同比增长了18.8%。

而一直以来,我国预制菜市场受到冷链和冷储存的制约,线上渠道的运输成本和风险较高;市场存在区域差异,东部快西部慢,线上渠道的覆盖率和服务水平不均衡。

- 产品细分化

在日本,预制菜在品类、场景、功能上都有着具体的细分。目前日本预制菜的品类已超过3000家,涵盖日式、中式、西式多种菜系。对于不同的人群,日式预制菜还推出不同的就餐方式,有适合家庭用餐的大份式,适合单身用餐的小份式,适合旅行用餐的便携式等。

针对不同人群的不同需求,日式预制菜在产品的细分和把控做到了极致。早有业内人士指出,预制菜发展会经历三个阶段, “渠道为王”、“品牌为王” 、“产品为王”。在打响品牌旗号、抢占用户心智后,最重要的一直是产品本身,所有的食品最终只有回归到美味、安全、真正戳中消费者内心,才能真正提高产品复购率。

尾声

预制菜的崛起,是城市效率提升的必然结果,它代表的是城市化革命下人们生活方式的变迁。

正如著名建筑学家弗兰克·劳埃德·赖特,在著作《城市的未来》所说:“城市是自由的机器,它通过提供便利和效率,赋予人们更多掌握自己生活的权力。"

在快速发展的城市化下,高效和分工成为人们生活的关键,而预制菜就成了城市化进程的一大产物。源于上世纪40年代美国的预制菜,是二战后大城市重建后的结果;而至今产业最成熟的日本,在2020年城市化率高达91.8%,成为亚洲第一。而我们,也终于迈上城市化的变革。

预制菜的红火是毋庸置疑,但它已默默走向它的第一个分岔路口,是进,还是退,得看造化。

来源:进击波财经