Whole Foods,也就是全食超市,中国的消费者可能不是非常熟悉。这家超市没在中国开店,并且经营状况从2011年开始一路滑坡,到2016年同店营收增长率已经为负,不忍卒睹,并在2017年6月被亚马逊收购,已不再独立存在。

大家可能会问,看了商品丰富天天低价的卖场龙头沃尔玛,SKU少而精的会员连锁仓店Costco,选品精准方便贴心的便利店之王7-11,都是各个主流零售模式领头羊,怎么这第四个案例好像不在同一个数量级上?

是因为它开创了高端健康有机餐饮跨界超市零售的模式,是美国的该细分领域龙头。而中国目前新零售的先驱盒马鲜生、永辉超级物种以及不少模仿者,其表现形态上与Whole Foods有不小的相似之处。

一、探店印象

听说Whole Foods很久了,但始终没机会去逛逛,直到去年去西雅图出差,住的酒店正巧就在Whole Foods楼上,让我有了每天跟它亲密接触的机会。

这家Whole Foods在西雅图市中心,我第一眼看到就有些惊讶。那时大约是晚餐时间,它旁边外面的水泥台阶上坐满了人,每人都拿着各色各样的纸盒装的沙拉和快餐,吃着,聊着,享受着西雅图傍晚的海风和阳光。人群十分混搭,有白领,有蓝领,有西装革履的商务人士,也有牛仔裤T恤衫的IT人士,黑人白人黄种人水乳交融般地一起享受着刚刚从Whole Foods里买来的便当,轻松惬意。

这样的场面,在美国很少见到,会让人错觉以为Whole Foods是家餐厅。而这个现象揭示了,虽然Whole Foods定位为高端有机健康食品,但各阶层的消费者都愿意为健康方便而付费,并不仅仅是高端顾客。而这些顾客也不介意就坐在门口地上吃饭,打造了另类的“高端食材健康餐饮”的独特消费场景。

当然,盒马里买了盒马工坊烹制好的大龙虾的顾客,也纷纷端着纸盘子在加工柜台附近站着吃,这样的场景错位似乎正在重新定义高端健康餐饮的另一种形态。

进入Whole Foods,巨大的空间里,迎面而来的是大片大片摆满蔬菜、水果、烘焙糕点、加工肉类、披萨、各色盒饭的固定摊位,规模很大,甚至还有一大排装在大盆里烹制好的熟食区域,像是超市里开了员工食堂。

仔细看水果蔬菜,上面的标签详细地标明了产地、重量、价格,有的还标明了甜度等级、成分等关键元素,而且几乎全部有“Organic”字样,转基因情况也会明确标注。整体给人感觉十分健康、有机、绿色。价格不算便宜,但也不昂贵,大小包装都有,属于中产阶级消费水平的价位,既适合旁边的白领蓝领学生来吃顿简餐,也适合家庭主妇前来购买三餐食材。

再往里走,是大片的酒类区域,数十个货架大约有上千种红酒,按产地分类,有加州Napa产的,有法国、意大利、西班牙产的,也有全世界其它地区产的。琳琅满目非常的全,价格也十几美元到几百美元的都有。除了红酒,也有日本清酒梅酒,各国啤酒,白酒,甚至还有中国的二锅头!当然价格和中国小店里的二锅头不太一样。

继续往里,大片的货架上各类包装食品、饮料咖啡、加工肉类、奶酪、腌菜应有尽有。甚至还有一些营养保健药品。当然全食也不真全是食物,还有少量的宠物用品、个护用品、花卉用品和家用日杂。

在买单的时候,每个收银台都挂着“Prime Discount”的标签。我想这是因为Whole Foods目前已经是亚马逊旗下的一家子公司,毫无疑问会对亚马逊的Prime会员提供折扣,并通过这种方式进一步为Prime拉新,也让Prime会员感觉到更丰富的权益而提升续费率。

不过遗憾的是,我是亚马逊中国的Prime会员,收银员跟我折腾了半天,最后证明中国的Prime会员不能享受美国Whole Foods的Prime折扣。

二、Whole Foods的现状和旅程

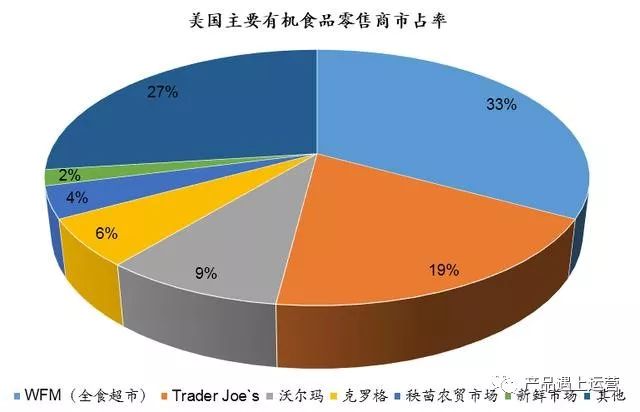

Whole Foods1980年成立于美国德州奥斯丁市,如今是全美最大的天然食品和有机食品零售商,行业占比约为1/3。目前为止,在北美和英国拥有店铺494家,年销售额达160亿美元,平均单店面积3600平方米,每周超过900万顾客光顾。公司主要服务于高端客户群体,销售天然和有机食品,其中生鲜与熟食占比超65%。

从各国来看,美国有机品市场规模最大且发展最为成熟,全球占比44%,德国占比14%,法国占比8%,英国占比4%,加拿大占比4%,瑞士占比3%,意大利占比3%,其余各国总占比20%。

根据这个规模,我对比了一下2018年的全球国家人均GDP排名,除去几个爱吃海产品的北欧、东亚岛国和长不太出来蔬菜的沙漠国家之外,有机品市场和国家人均GDP基本有直接的对应关系。这也意味着,随着中国的发展,该模式在一线城市登陆后,会根据经济水平和人口密度逐渐向下延展。

1978年,25岁的创始人麦基用借来的四万五千美元开了一家专门售卖天然食品的小店,艰难创业。1980年,该小店和另一家同样销售天然食品的零售店合并,成立了Whole Foods。命运多舛的Whole Foods被洪水袭击,库存设备大部被毁,在员工客户街坊邻居投资人的帮助下活了下来。

在早期,美国市场上没几家主打健康食品概念的零售企业,Whole Foods发展相对顺利,陆续在休斯敦、达拉斯、新奥尔良以及西海岸的帕罗奥图等城市开了分店。

1992年Whole Foods在纳斯达克上市,圈到了大笔资金,连续收购了多家同类零售企业,开始了快速扩张。2002年以后,公司进入较为平稳的发展期,成长策略从收购转向开办自有大店,并先后进入英国、加拿大市场。

2008年金融危机到2013年,Whole Foods一直持续扩张并保持业绩增长,股价也随之上涨。由此可见,Whole Foods偏高端的品牌定位和较强的定价能力,一定程度上对冲了宏观经济下滑对零售业的负面影响(联想到7-Eleven在日本经济低迷阶段推出的一款款高端饭团成为经典爆品,是不是可以认为,经济不好了,大家更倾向于在日常便当上吃好一点?)。

2013年之后,各大传统零售企业开始进入天然和有机食品市场,竞争压力骤增,Whole Foods增长遇到瓶颈,盈利下降,股价开始下跌。2015年,Whole Foods更是遭遇了一系列利空事件,被联邦当局起诉指控欺骗股东,夸大公司价值,股价腰斩,开始裁员。面对主要竞争对手乔氏超市、沃尔玛、克罗格超市的强大压力,Whole Foods的发展不断减缓,单店营业额下滑。

2017年6月16日,亚马逊公司以137亿美元价格收购全食超市。全食超市结束了独立自主的旅程,但仍以现有品牌运营。

三、Whole Foods的模式分析

1. 清晰的高端定位和对产品品质的严格把控

Whole Foods精准定位于对健康饮食有强烈需求的美国中高端消费群体,尤其是消费观念更为开放的年轻群体,主打“有机,健康”概念,对超市中所销售的产品品质进行严格把控。

例如:

- 只销售不含人工香精、色素、添加剂、氢化油脂和高果糖玉米糖浆的食品。

- 所销售的肉类都不含激素和抗生素,并对动物成长环境高度关注。

- 所有鱼类都来自于拥有可靠管理系统和可持续发展的渔场。

- 根据相关的健康和环境标准,所销售的护肤类产品中,禁用了75种原料。

- 根据人群特殊需求,提供非转基因、素食、无麸质、无乳食品。

在食品安全问题突出的中国,这样的定位极为关键(但真正符合要求的食品不知道还多不多……)。目前一线城市中产阶级迅速崛起,消费力迅速增强并且恩格尔系数(食品支出总额占个人消费支出总额的比重)不断下降,在食品安全危机频发的时代,高端健康餐饮契合新的消费观和愈发强烈的健康诉求,并有规模不断壮大的中产阶级越来越强的消费力的支持,市场想象空间是惊人的。

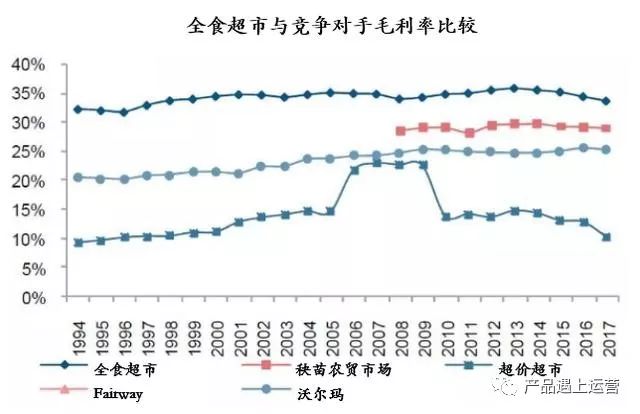

商品的健康化和高端化定位,不但作为锚点牢牢扎住了消费者的心智,同时也为高毛利提供了空间。从下图我们可以看出,Whole Foods的平均毛利远超竞争对手。

Whole Foods曾经有一个案例比较出名,就是有消费者抱怨它卖的“芦笋水”,就是把三根芦笋泡在矿泉水里,就能卖6美元。虽然Whole Foods曾经被美国群众戏称为“Whole Paycheck”(大账单),但这也让我们看到了“健康”概念带来的巨大商品增值空间,而在当今中国,这一点格外亮眼,由此成为零售新物种纷纷模仿的定位。

2. ……

我很想找到Whole Foods的第二个模式上的优势,看了很多研报,它的一些其它特点如本地化选品、自有品牌护城河、员工导向的管理模式(它是连续多年的“美国最佳雇主”上榜企业),说是优势其实都较为牵强,只能说这几点做得还行,但不值得作为亮点来讨论。

当有机健康食品概念被竞争对手如乔式、克罗格等模仿并以更高效的物流和零售效率进行运作时,价格上的优势也就使得Whole Foods迅速失去市场,最后在增长停滞中被Amazon收购。

三、健康有机食品+零售模式在中国的发展

简单概括,我认为健康有机食品+零售模式在中国的发展有极大的机遇,也有极大的局限性和挑战。

1. 优势与机遇

- 中国人均可支配收入迅速上升,恩格尔系数大幅下降,这为健康有机食品的销售创造了经济条件。

- 中国的食品安全问题突出,环境污染严重,这为健康有机食品的发展创造了强烈的消费需求。

- 中国的中产阶级崛起,消费向品质方向升级,消费理念越来越注重健康环保,这为健康有机食品的发展提供了意识保障。

- 中国一二线城市的人口密度极大,细分领域的精品店模式越来越普及,这为健康有机食品专卖店提供了业态基础。

- 互联网+生鲜零售必然导致对高毛利的诉求(具体分析在后面生鲜电商部分探讨),为健康有机食品的发展提供了商业模式支撑。

2. 局限与挑战

- 有机食品供应链端的发展阶段。中国农业现代化还相对落后,规模化种植远未普及,更谈不上健康有机食品的精细化生产和管理。

- 污染的土壤和水质,使得有机食品的种植/养殖成本价格高昂。超市里有机果蔬的价格动辄数倍甚至十倍于普通果蔬,丁磊黑毛猪让老百姓直呼“二师兄的价格赶上了唐僧肉”。

- 高端有机食品的销售速度,往往对应的库存周转很差,损耗严重。比如,我常在盒马买德青源A级鲜鸡蛋,一直很满意。有一天我忽然想试试贵很多的A+级鸡蛋,送到后发现一盒12个竟有6个蛋黄与蛋壳黏连,严重不新鲜(生产日期居然是两天前,明显有猫腻),可见高端食品的销售速度慢,周期长,损耗必然严重,把盒马逼到一定程度了。

- 老百姓对健康有机食品的正确鉴别,以及商品溯源科技体系还相对欠缺,导致有机食品市场以次充好、假冒伪劣、价格翻三番反而好卖这种怪事在商业道德良莠不齐的中国屡见不鲜。

新零售企业跨界高端健康有机餐饮,通过食品品类的高频特性、中高端消费者对于健康有机食品和餐饮的刚需,提升粘性和频度,形成记忆点,抓住中产阶级,打造有温度的家庭购物及消费场景。

在新零售探索上不失为一个有思路的尝试,但也需要特别重视产品品质的保障,消费体验的管理,通过区块链等新技术提供商品溯源的支撑,与供应链上游的生产企业深度合作(典型案例如丁磊黑毛猪,京东跑步鸡),源头直采甚至科学定制,真正把“有机、健康”作为前提而不是噱头,对消费者负责,打造品牌的美誉度,是该模式的重中之重。

四、四种零售模式的对比总结

前面四篇文章分别以沃尔玛、Costco、7-Eleven和Whole Foods为代表介绍了四种典型的零售模式:

- 沃尔玛 – 传统大卖场模式;

- Costco – 会员仓储量贩模式;

- 7-Eleven – 连锁便利店模式;

- Whole Foods – 健康食品及餐饮跨界模式。

前三种模式及其代表企业非常的经典而主流,而第四种则是一种相对小众的模式,然而这种模式特别符合中国新消费观中的两大诉求:健康、精致,我们也看到了在盒马、超级物种、RISO、苏鲜生等企业的新零售实践中,都不约而同尝试高端健康餐饮跨界零售,因此作为第四种模式纳入本文。

1. 沃尔玛的大卖场模式

2. Costco的会员仓储量贩模式

3. 7-Eleven的连锁便利店模式

4. 全食超市的健康食品及餐饮跨界模式

客观来说,这四种模式虽然有非常多的优点以及新零售可以借鉴的点,但在目前中国的新零售实践中,它们都还十分传统,远远不能覆盖我们新零售实践的哪怕十分之一。中国的新零售正在领导一场史无前例的零售业全新变革,绝大部分核心元素其实并无法从国外的实践中看到。

所有前述这些都是战术或者手段层面的点,下面上升到战略层,我理解中国新零售的真正核心是:

全面数字化门店、商品、消费者,融合线上线下,结合全新消费观,针对每个消费者的内心诉求,精准搭建千人千店,让零售和营销走出门店和App/网站的范围,脱离线上或线下边界,插上新科技和大数据这两只天使之翼,让消费场景无限延伸,随时触达,并推动供应链、服务、营销体系的全面智慧化升级再造。

这激动人心的一切,将在后续文章中渐次展开。

作者:徐霄鹏

微信公众号:产品遇上运营